Banco Ahorro Famsa, fantasma sin rumbo; nadie dijo nada sobre sus problemas

La operación de la institución se clasifica como discontinua dentro de la información financiera de Grupo Famsa.

El fantasma de la dudosa situación financiera en Grupo Famsa rondaba los pasillos desde 2015. La empresa de Humberto Garza llevaba años de irregularidades sin que las autoridades financieras del país hicieran algo al respecto, y los fraudes e ilegalidades le cobraron a la empresa su brazo financiero, Banco Ahorro Famsa, el cual hoy está quebrado y desaparecido, y el grupo en general en Concurso Mercantil, como se publicó ayer en estas páginas de Excélsior.

Fue el 30 de junio de 2020 cuando Banco Ahorro Famsa (BAF), fue notificada por parte de la Comisión Nacional Bancaria y de Valores (CNBV) sobre la revocación de su licencia para operar como Institución de Banca Múltiple, por lo que, con fecha efectiva del 1 de julio de 2020, se dio inicio al procedimiento de intervención para la liquidación de la institución financiera por parte del Instituto de Protección para el Ahorro Bancario (IPAB).

Sin embargo, ninguna de estas autoridades actuaron a tiempo a pesar de que desde 2018 era inevitable ver la mala situación financiera que reinaba en Banco Ahorro Famsa. Cerraron los ojos.

Esta medida generó la pérdida de control y, por consiguiente, el trabajo del banco se clasifica como operación discontinua dentro de la información financiera de Grupo Famsa, esto como consecuencia de reiteradas observaciones desde 2016 al banco por violaciones a las disposiciones regulatorias en donde, de acuerdo con las autoridades administrativas y judiciales, documentaron malos manejos, pero no se actuó en consecuencia.

La empresa de Humberto Garza hacía préstamos a sus accionistas y partes relacionadas que excedieron los límites de capital, hubo contabilidad indebida e inconsistencias en sus registros financieros constitutivos de un delito, y que tuvieron como consecuencia un impacto relevante en su capital y el Índice de Capitalización (ICAP) mínimo requerido de 10.5%, señalando que en marzo de 2020 ya era inferior al mismo.

La autoridad (la CNBV) no detuvo la debacle a tiempo, ni la administración intercedió ante los malos manejos. El IPAB pagó los platos rotos. Los especialistas del sector comentan: ¿Alguien conoce de alguna investigación por este hecho? ¿Hay alguien acusado por falseo de información, registros indebidos, administración tendiente a defraudar? ¿Los recursos con los cuales el IPAB hizo frente a los ahorradores de Banco Ahorro Famsa, de quién son? La respuesta a esta última pregunta es sencilla: de los bancos que pagan mensualmente su cuota.

Recordemos que uno de los medios que se tiene para supervisar la actividad financiera del país y llevar una adecuada revisión de las operaciones de los bancos, son las visitas de inspección ordinaria de la CNBV. Se desconoce cuántas se hicieron en los años que Banco Ahorro Famsa estuvo financiando la operación de Grupo Famsa sin reflejar el financiamiento como parte relacionada en la contabilidad, pero seguramente fueron varias.

Si no se dieron cuenta los funcionarios de supervisión, pudiesen ser cómplices por ineficiencia, ineptitud o probidad.

*Fuente: Elaborada con datos de la CNBV.

La revocación de la licencia de BAF originó problemas de liquidez que conllevaron a incumplimientos de pago en las obligaciones establecidas en los contratos con las instituciones financieras (incluyendo Bancomext), el incumplimiento de pago de las Senior Notes GFAMSA 2020 y Senior Notes GFAMSA 2024. Vale la pena señalar que el banco era un componente significativo en la operación del grupo. Al 30 de junio de 2020, las ventas a crédito generadas por este componente representan aproximadamente 87% de las ventas totales en México. Las ventas en México representan 91% del total de las ventas consolidadas.

Derivado de lo anterior, Grupo Famsa, al cierre de diciembre de 2020, presentó un déficit contable de 13 mil 442 millones de pesos, por lo que se encontró en causa de disolución. Asimismo, tuvo un exceso de pasivos circulantes sobre activos circulantes de nueve mil 943.7 millones de pesos.

INCONSISTENTES

El fideicomiso de los inmuebles dejó de cubrir la deuda de los acreedores del grupo. El 13 de julio de 2020, la empresa firmó un convenio con la firma Karum para otorgar el servicio de tecnología para la operación del crédito (ventas a crédito y créditos de nómina).

Unos días después, el 23 de julio, Grupo Famsa formalizó un acuerdo inicial de términos y condiciones con Crédito Real, S.A.B. de C.V., SOFOM, E.N.R., en calidad de proveedor financiero de la totalidad de los productos de crédito que son ofertados a través de las tiendas de la compañía. Desde el tercer trimestre de 2020, se efectuó el relanzamiento del nuevo crédito Famsa, mismo que se otorgaba en colaboración con la alianza formada con Crédito Real como fondeador de los financiamientos a los clientes.

Nada de eso sirvió, y las autoridades seguían sin tomar cartas en el asunto. El 6 de agosto de 2020, Grupo Famsa presentó su Solicitud de Concurso Mercantil voluntario en los términos y para los efectos previstos en la Ley de Concursos Mercantiles. En esa misma fecha presentó la solicitud bajo el Capítulo 15 del Código de Bancarrota de los Estados Unidos de América.

El 6 de octubre, Famsa México presentó la solicitud de Concurso Mercantil al no poder contar con los volúmenes de operación de ventas, resultado de la colocación de créditos que se originaban a través de su banco.

El 30 de octubre de 2020, el juez que conoce de la causa, emitió sentencia de declaratoria en Concurso Mercantil. Un año después, el 13 de mayo de 2021 el juez emitió sentencia de reconocimiento, graduación y prelación de créditos. El reconocimiento de créditos quedó establecido.

Es contratado el despacho Deloitte para llevar a cabo el proceso de evaluación, análisis y reestructura, para lo cual inician sesiones semanales vía remota con los acreedores bancarios, siendo el objetivo presentar un plan de negocios que permita la continuidad de la empresa (salida del Concurso Mercantil) con las operaciones en México y EU, seguimiento en el avance en ventas y formulación de escenarios, iniciando en enero del 2021.

Cabe señalar que el contrato nunca fue ventilado, ni se supo a ciencia cierta quién promovió a ese despacho (sin embargo, por la cuantía que después se ventiló en la sentencia, se puede suponer que fue Bancomext).

De dichas presentaciones se desprendía la necesidad de cerrar sucursales no rentables; financiamiento para capital de trabajo por 600 millones de pesos, los cuales en un inicio estuvieron buscando diferentes alternativas. Sin embargo, ninguna se concretó.

*Fuente: Elaborada con datos de la CNBV.

Adicionalmente, presentaron una propuesta de reestructura de manera muy general, en la que, las premisas consideradas estaban fuera de toda realidad, ya que en éstas se planteaba que a partir de 2023 la operación iba a mantener niveles de rentabilidad positivos, con un promedio mensual estimado en ventas de dos mil 154 pesos por metro cuadrado.

Posteriormente, Deloitte planteó la necesidad de obtención de financiamiento adicional, básicamente para la compra de inventario y publicidad, y que de acuerdo con los análisis realizados, se requerían mil 200 millones de pesos, para lo cual se plantearon dos escenarios de aportación de dinero fresco: líneas revolventes por 600 millones y un crédito simple a largo plazo por los restantes 600 millones de pesos, este último sería aportado por los Acreedores Bancarios que quisieran participar, y para ello se les daría algunas preferencias en la reestructura. El 10 de septiembre de 2021, Deloitte envió la actualización del plan de negocios, en donde la proyección en ventas al cierre de 2023 indicaba siete mil 279 millones de pesos, y cabe señalar que no se contaba con fundamento.

DEUDAS AL POR MAYOR

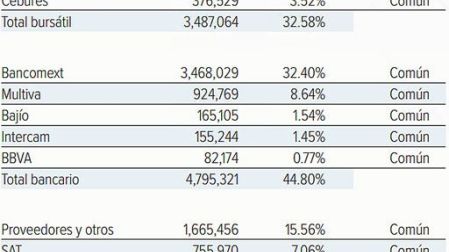

El 30 de octubre de 2020, el juez que conoce la causa, emitió sentencia de declaratoria en Concurso Mercantil. Un año después, el 13 de mayo de 2021 el juez emitió sentencia de reconocimiento, graduación y prelación de créditos. El reconocimiento de créditos quedó establecido:

(En miles de pesos)

Lista definitiva de la Sentencia de Reconocimiento, Graduación y Prelación de Créditos. Cifras equivalentes en pesos considerando el tipo de cambio de la UDI de la fecha de la solicitud de Concurso Mercantil de 6.565713, sin embargo, las cifras variarán de acuerdo con la fecha de firma del Convenio Concursal.

CONSULTA AQUÍ LAS NOTICIAS DE ÚLTIMA HORA

*mcam

EL EDITOR RECOMIENDA