Los mercados, nerviosos pero no apanicados

Al próximo Presidente de EU con toda probabilidad le tocará lidiar con la siguiente recesión. La política monetaria ultraexpansiva aplicada durante los últimos años para superar la gran crisis, ha generado múltiples excesos difíciles de sostener, lo que hace a la economía mundial muy vulnerable

CIUDAD DE MÉXICO.

Hay nerviosismo, pero también poca convicción de que vaya a ganar el candidato republicano Donald Trump. Con ese gesto parecen llegar los mercados financieros globales a las elecciones presidenciales de Estados Unidos que se celebran mañana. Nerviosos porque Trump, según las encuestas, está al acecho. Nerviosos porque saben que es un tramposo, y hasta el último suspiro puede intentar cualquier artimaña que le pueda dar la vuelta a la elección. Nerviosos por los rumores de que el proceso electoral puede ser intervenido por “hackers”. Nerviosos porque Trump amenaza con no aceptar los resultados en caso de perder. Nerviosos porque las encuestas (y también los mercados) se equivocan, y aunque los sondeos ponen a Hillary Clinton por delante, la experiencia del Brexit todavía está demasiado cerca.

Ese nerviosismo se advierte en el más reciente comportamiento de algunas de las variables financieras. La más sintomática, sin duda, es el peso mexicano, el “trumpómetro” por excelencia: ha sido con mucho el mejor termómetro para medir, casi minuto a minuto, las opciones reales de un triunfo de Donald Trump. El peso mexicano ha danzado al compás de las encuestas y de las declaraciones de los candidatos presidenciales, de sus aciertos y sus errores. Septiembre, el mes de la remontada de Trump, fue aciago para la divisa mexicana. En apenas veinte días, entre el 6 y el 26 de septiembre, el peso se hundió 8.0% y cerró en su nivel más débil de la historia, los 19.88 pesos. La victoria de Clinton en los debates y los videos más escabrosos de Trump provocaron que el peso regresara a 18.50 pesos en octubre. Pero luego llegó, de nuevo, el resurgimiento de Trump en las encuestas, en parte alentada por las revelaciones del FBI. Desde el 25 de octubre al 2 de noviembre, el peso volvió a deprimirse 4.4%, si bien se recuperó algo en las dos últimas jornadas para cerrar cerca de los 19 pesos por dólar.

Pero no sólo es el peso mexicano. El S&P’s 500, por ejemplo, resultado de esa ansiedad, encadenó nueve jornadas consecutivas de declive, algo que no sucedía desde, ni más ni menos, 1980. Los inversionistas, ante la incertidumbre reinante, han preferido no correr demasiados riesgos y embolsarse algunas ganancias aprovechando que Wall Street estaba cerca de sus récords. Ese comportamiento es, por lo demás, extraño, otro síntoma del malestar que genera ver a Trump como posible presidente.

A Wall Street, tradicionalmente, le gusta celebrar su robusta democracia, uno de los distintivos de la nación americana, e independientemente de quien pueda ganar, el S&P’s 500 avanza en los días previos a la votación. En las 22 elecciones presidenciales transcurridas desde 1928, sólo en tres ocasiones el S&P’s 500 ha registrado un rendimiento negativo durante los seis días previos a la elección, siendo el peor año el de 1988 (-1.7%). Pues bien, a falta de lo que suceda el lunes, durante los cincos días de la semana pasada el S&P’s 500 se deprimió 1.9%, superando el mal desempeño de 1988.

Otro indicador que revela el desasosiego en las plazas bursátiles es el Índice de Volatilidad, el VIX, que elabora la bolsa de futuros de Chicago, que se ha incrementado por nueve jornadas consecutivas, algo nunca visto en el índice. Al mismo tiempo, activos seguros como el oro, la plata o los bonos del Tesoro han repuntado en las últimas jornadas al servir de refugio a los capitales.

Pero si bien hay nerviosismo, no hay pánico. El mercado, pese a la inquietud, no está apostando por una victoria de Trump. Los inversionistas no se acaban de creer que Trump vaya a resultar elegido. Y si bien han salido de los activos de riesgo, la diáspora no ha sido en tropel, sino en pequeñas dosis, a cuentagotas, como algo preventivo. Pese a los nueve días de caídas en Wall Street, la pérdida acumulada en ese tiempo es de 3.0%, algo así como una mala jornada en bolsa (por ejemplo, sólo el día del Brexit el S&P’s 500 se despeñó un 3.6%) y, después de todo, el S&P’s 500 sigue cerca de su récord histórico de agosto, a menos de un 5.0%. Asimismo, si bien el VIX ha sufrido el deterioro continuo más largo de su historia, todavía está lejos de los niveles del Brexit o de inicios de año. Si realmente los inversionistas estuvieran incorporando una victoria de Trump, a estas alturas los mercados financieros internacionales estarían siendo zarandeados, algo que no se ha visto.

Por tanto, los mercados, tradicionalmente republicanos, esta vez no sólo están votando por Hillary Clinton sino que además creen poco en una victoria de Trump. Ahora bien, si vamos a una cuestión más de fondo, el próximo mandato será complicado llegue quien llegue a la Casa Blanca porque con toda probabilidad le tocará lidiar con la siguiente recesión.

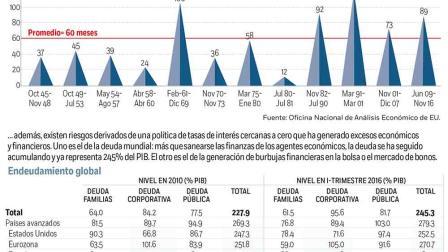

Los ciclos son los ciclos, y todos, incluyendo los económicos, tienen su esperanza de vida. La vida promedio de los ciclos de expansión económica de Estados Unidos desde el final de la Segunda Guerra Mundial es de 60 meses. El ciclo más largo de la historia moderna de ese país es el de la burbuja tecnológica de los noventa (120 meses), seguido de los años de los felices sesenta (106 meses) y el auge de la era Reagan (92 meses). Luego está el actual ciclo, con 89 meses. Por tanto, es muy probable que durante el siguiente mandato una nueva recesión acontezca en Estados Unidos.

Y aquí algo de razón puede tener la visión apocalíptica de Trump. La política monetaria ultraexpansiva aplicada durante los últimos años para superar la gran crisis de 2008-2009 ha generado múltiples excesos difíciles de sostener, lo que hace a la economía mundial muy vulnerable a cualquier traspié.

Uno de ellos, y el que más teme el Fondo Monetario Internacional, es la desorbitante deuda que ha provocado la política de tasas de interés de cero por ciento en casi todo el mundo desarrollado. Que el dinero no cueste es el mejor incentivo para endeudarse, y el mundo, que entró en la peor recesión económica desde la Gran Depresión durante el 2008, sobre todo en el mercado hipotecario, más que sanear su situación se ha seguido endeudando. El Banco de Pagos Internacionales estima la deuda agregada del sector privado no financiero y del gobierno ronda el 245% del PIB mundial, algo sin precedentes. Mucha de esa deuda la tienen, como es natural, los bancos, unas instituciones que aún no se han recuperado de la anterior crisis, cuya rentabilidad se ha estrangulado por las bajas tasas de interés y que, con los beneficios por los suelos, tienen dificultades para recapitalizarse. El potencial estallido de esa colosal burbuja de deuda será uno de los retos del próximo inquilino en la Casa Blanca. El otro gran desequilibrio se da en los propios mercados financieros donde, allá donde se mire, emergen burbujas: la bolsa de Nueva York, los bonos del Tesoro, la deuda corporativa de alto riesgo, la plata y el oro. Los banqueros centrales hacen malabarismo para mantener ese equilibrio inestable y por eso la Reserva Federal, una y otra vez, pospone la decisión de subir las tasas.

Pero ahora todos los ojos están en el martes. Si gana Hillary Clinton, como prevé el mercado, los inversionistas probablemente retornarán a la bolsa aprovechando el reciente declive y los mercados repuntarán. Pero no irán muy lejos: las acciones están caras y el S&P’s 500, como mucho, retornará a su récord de agosto. Si gana Donald Trump, la sorpresa será muy grande. Ese escenario, como el Brexit, no está descontado y Wall Street podría hundirse inmediatamente hasta 5%. El tercer escenario ya sucedió en el año 2000: que esté tan apretado que no se pueda dirimir al vencedor, prolongándose este nerviosismo que empieza a resultar fastidioso.

*Director de llamadinero.com y profesor

de la Facultad de Economía de la UNAM

EL EDITOR RECOMIENDA